はじめに

個人事業を行っている人や不動産収入のある人、給与所得で2,000万円を超える人のように毎年確定申告を行っていた人は、年の途中で亡くなった場合にも所得税の申告をする必要があります。これを「準確定申告」といいます。

また、医療費控除の適用などにより還付を受けられる場合にも準確定申告を行う必要があります。

なお、亡くなった年の所得税は上記の準確定申告により納税する必要がありますが、亡くなった年の収入に係る個人住民税は納付する必要がありません。これは、その年の1月1日現在の住所地において、前年1年間の収入に係る住民税が計算・確定されるためで、例えば平成29年の途中で亡くなった方は平成30年1月1日時点で存在しないため、平成29年分の所得に係る個人住民税は発生しません。

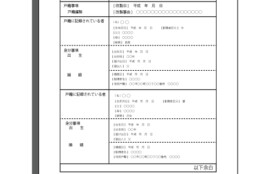

確定申告と準確定申告との違い

本来の確定申告と準確定申告には要件が違うポイントがありますので押えておきましょう。

| 確定申告 | 準確定申告 | |

|---|---|---|

| 計算期間 | 1月1日~12月31日 | 1月1日~死亡した日 |

| 申告期限 納付期限 | 翌年の2月16日~3月15日 | 相続の開始があったことを知った日の翌日から4ヶ月以内 |

| 申告を行う人 | 所得を得た本人 | 相続人 |

| 医療費控除 社会保険料控除 生命保険料控除 地震保険料控除 | 本年中に支払った分 | 亡くなった日までに被相続人が※支払った分 |

| 配偶者控除 扶養者控除 | 年末の現況 | 死亡した日の現況 |

※被相続人が死亡した後、相続人によって支払われた医療費は準確定申告における医療費控除対象ではなく、支払いをした相続人の確定申告の医療費控除対象となります。

相続税申告との関係

準確定申告により確定した所得税は、相続税申告における債務控除として相続財産からマイナスすることができます。

一方で、準確定申告により還付金が発生する場合は、未収入金として相続財産に計上する必要があります。

なお、還付加算金は準確定申告書の提出により発生するものであり、相続財産に計上する必要はありません。

さいごに

準確定申告の申告及び納付期限は4ヶ月ですので、四十九日法要が終わって一息ついたら残り2ヶ月ちょっとしかありません。またその半年後には相続税の申告期限がやってきます。相続人は被相続人の本年中の所得額を財産の所在も含めて早めに確認されることをおすすめします。

また、相続人が納税した被相続人の所得税額は相続税申告において「債務控除」として課税対象から忘れずに減額しましょう。

執筆者:荒川 敦子